Volatilitas tersirat, Implied Volatility (VI) sama dengan volatilitas yang diharapkan, adalah variabel yang menunjukkan tingkat pergerakan yang diharapkan untuk pasar atau sekuritas tertentu. Sering diberi singkatan sebagai VI, volatilitas tersirat mengukur besarannya yang diantisipasi, atau ukuran dari pergerakan aset yang mendasarinya.

Topik pembahasan utama Implied Volatility atau Volatilitas Tersirat:

- Apa Itu Volatilitas Tersirat?

- Perbedaan Volatilitas Tersirat Vs Volatilitas Historis

- Volatilitas Tersirat Dapat Mencerminkan Risiko Dan Ketidakpastian

- Volatilitas Tersirat Dapat Menunjukkan Level Support Dan Resistance

- Kelebihan Volatilitas Tersirat Sebagai Sinyal Forex

- Penggunaan Volatilitas Tersirat Pada Trading Komoditas, Saham, & Indeks

Apa Itu Volatilitas Tersirat?

Volatilitas tersirat adalah angka yang ditampilkan dalam persentase yang mencerminkan tingkat ketidakpastian, atau risiko, yang dirasakan oleh trader. Pembacaan IV, yang merupakan turunan dari model penetapan harga options Black-Scholes, dapat menunjukkan tingkat variasi yang diharapkan untuk indeks saham, saham itu sendiri, komoditas, atau pasangan mata uang utama tertentu selama periode waktu tertentu.

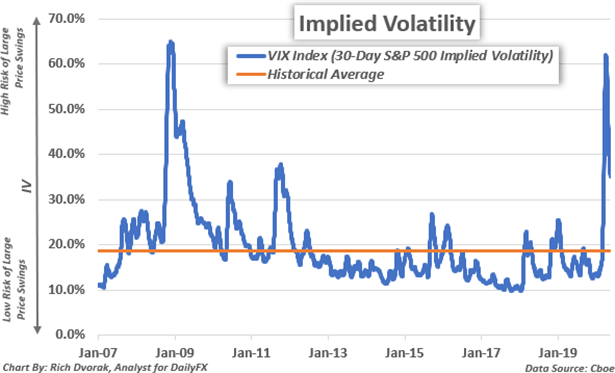

Pembacaan volatilitas tersirat memiliki dampak langsung pada harga kontrak opsi dan dengan demikian merupakan metrik penting yang dilacak oleh trader options. Beberapa pelaku pasar lainnya menganalisis dan memperhatikan volatilitas tersirat ini serta melihat pengetahuan berguna yang dapat dikumpulkan dan dimasukkan dalam strategi perdagangan. Indeks VIX yang terkenal, misalnya, adalah angka volatilitas tersirat 30 hari yang berasal dari harga options S&P 500.

Tingkat VIX yang tinggi (yaitu persen), atau pembacaan volatilitas tersirat, menunjukkan bahwa risiko pasar saham relatif meningkat dan ada peluang lebih besar untuk perubahan harga yang lebih besar dari biasanya selama jangka waktu yang ditentukan. Kisaran hasil potensial yang lebih besar, pada gilirannya, mengarah pada pembacaan volatilitas tersirat yang lebih tinggi, dan sesuai dengan harga kontrak opsi yang lebih tinggi untuk aset yang mendasarinya.

Hubungan positif antara volatilitas tersirat dan harga kontrak options ini berlaku untuk ‘Call’ dan ‘Put’ pada options. Lebih jelasnya lagi, ini mengasumsikan semua variabel lain dalam model penetapan harga kontrak opsi dianggap konstan. Selain berdampak langsung pada harga kontrak pada options, ada beberapa aplikasi untuk menganalisis volatilitas tersirat. Beberapa contoh termasuk melihat perbedaan antara volatilitas tersirat dan volatilitas yang direalisasikan, mengukur sentimen pasar, mengidentifikasi level support dan resistance, serta menemukan hubungan antar kelas aset.

Perbedaan Volatilitas Tersirat Vs Volatilitas Historis

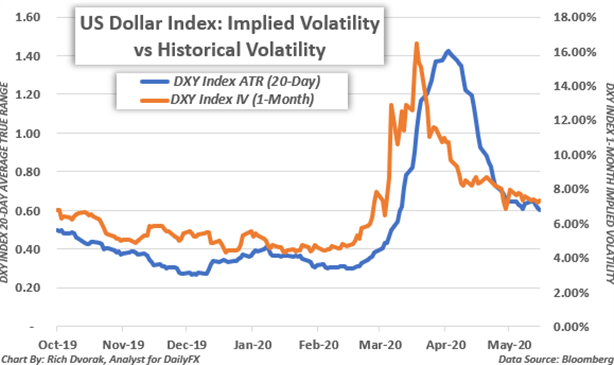

Volatilitas tersirat adalah ukuran yang diharapkan dari perubahan harga di masa depan. Volatilitas tersirat secara luas mencerminkan seberapa besar atau kecil suatu pergerakan yang diantisipasi selama jangka waktu tertentu. Sementara itu, volatilitas historis, atau volatilitas yang direalisasikan, menunjukkan ukuran sebenarnya dari perubahan harga sebelumnya. Volatilitas historis mengilustrasikan tingkat aktivitas pasar keseluruhan yang telah diamati.

Average True Range (ATR) dari suatu aset atau sekuritas adalah contoh indikator yang menggambarkan volatilitas historis. Meskipun volatilitas tersirat dan volatilitas historis sedikit berbeda dalam hal ekspektasi masa depan berbanding pengamatan masa lalu, kedua metrik tersebut terkait erat dan cenderung bergerak dalam pola yang sama.

Pembacaan volatilitas tersirat biasanya lebih tinggi ketika ada tingkat ketidakpastian yang besar sesuai dengan potensi dampak pasar – dan sering kali di seputar rilis data ekonomi atau peristiwa terjadwal lainnya yang mengandung risiko seperti rapat bank sentral. Hal ini dapat menyebabkan perubahan harga yang lebih besar dan dengan demikian dapat terwujud menjadi pembacaan yang lebih tinggi dari volatilitas yang direalisasikan. Demikian juga, ketika volatilitas historis tetap berlabuh selama kondisi pasar yang tenang, atau ketika risiko yang dirasakan relatif tenang, IV cenderung lebih rendah.

Volatilitas Tersirat Dapat Mencerminkan Risiko Dan Ketidakpastian

Volatilitas tersirat merupak sebuah proyeksi seberapa besar pergerakan pasar diantisipasi – terlepas dari arahnya. Dengan kata lain, volatilitas tersirat mencerminkan kisaran hasil potensial yang diharapkan dan ketidakpastian seputar seberapa tinggi atau rendah aset yang mendasari akan naik atau turun.

Volatilitas tersirat yang tinggi menunjukkan ada peluang lebih besar dari perubahan harga besar yang diharapkan oleh para trader sedangkan volatilitas tersirat yang rendah menandakan bahwa pasar mengharapkan pergerakan harga yang relatif melemah. Pengukuran volatilitas tersirat juga dapat membantu trader mengukur sentimen pasar mengingat IV secara luas menggambarkan tingkat ketidakpastian yang dirasakan – atau risiko.

Volatilitas Tersirat Dapat Menunjukkan Level Support Dan Resistance

Pengukuran volatilitas tersirat juga dapat dimasukkan ke dalam berbagai strategi perdagangan. Ini karena kegunaannya untuk mengidentifikasi area potensial support dan resistance teknikal. Penerapan volatilitas tersirat pada trading range biasanya dihitung dengan asumsi bahwa harga akan tetap berada dalam pergerakan satu standar deviasi. Secara matematis, ini berarti bahwa ada probabilitas statistik 68% bahwa aksi harga akan berfluktuasi dalam rentang perdagangan volatilitas tersirat yang ditentukan selama jangka waktu tertentu.

Jika harga diperdagangkan pada pembatas atas dari volatilitas tersirat trading range yang telah ditentukan sebelumnya, maka ada probabilitas statistik 84% bahwa harga akan tertarik lebih rendah dan probabilitas 16% bahwa harga akan terus naik. Di sisi lain, jika harga diperdagangkan pada pembatas yang lebih rendah dari volatilitas tersirat trading range yang telah ditentukan sebelumnya, maka ada probabilitas statistik 84% bahwa harga akan melesat lebih tinggi dan probabilitas 16% bahwa harga akan terus turun.

Kelebihan Volatilitas Tersirat Sebagai Sinyal Forex

Sebagian besar disebabkan oleh karakteristik rata-rata pembalikan yang melekat pada pasangan mata uang utama, rentang perdagangan volatilitas tersirat biasanya berfungsi sebagai sinyal forex yang kuat. Misalnya, analisa EUR/GBP yang mendefinisikan rentang perdagangan volatilitas tersirat 24 jam untuk EUR/GBP ini memberikan contoh ilustrasi tentang bagaimana hambatan teknis ini dapat membantu trader mengidentifikasi kemungkinan titik belok dan peluang perdagangan.

Pada 14 Januari 2020, aksi harga spot EUR/GBP diperdagangkan di 0,8541 dan pengukuran volatilitas tersiratnya tercatat di 7,3% untuk kontrak opsi semalam (yaitu 1 hari). Dengan menggunakan input nilai ini, dan rumus rentang perdagangan yang diturunkan dari opsi di bawah, diperkirakan EUR/GBP akan berfluktuasi antara support tersirat 0,8508 dan resistensi tersirat 0,8574 selama 24 jam ke depan dengan probabilitas statistik 68%.

Dengan kata lain, rentang perdagangan 24 jam yang dihitung mencerminkan pergerakan tersirat 1 standar deviasi +/- 0,0033 dari dari titik, yang berarti bahwa volatilitas Euro-Pound diperkirakan akan berada dalam kisaran 66- pip di sekitar harga saat itu 0,8541 untuk sesi perdagangan 15 Januari 2020.

Seiring pergerkan perdagangan dan aktivitas pasar dibuka, EUR/GBP melonjak ke level tertinggi intraday di 0,8578, tetapi pasangan mata uang ini menutup sesi 15 Januari 2020 di level 0,8547 setelah harga spot berbalik turun tajam. Hal ini didorong oleh masuknya tekanan jual yang mengikuti penolakan dari hambatan teknikal tersirat yang tinggi.

Penggunaan Volatilitas Tersirat Pada Perdagangan Lainnya

Selain forex, instrumen volatilitas tersirat dapat dimasukkan ke dalam strategi perdagangan untuk komoditas, saham, dan indeks. Seperti disebutkan di atas, pengukuran volatilitas tersirat dapat menunjukkan tingkat ketidakpastian pasar secara keseluruhan. Sejalan dengan itu, volatilitas tersirat lintas-aset yang dijadikan acuan cenderung mencerminkan hubungan yang bermanfaat dengan masing-masing pasar yang mendasarinya dan dapat memberikan wawasan tentang ke mana arah pasar itu selanjutnya.

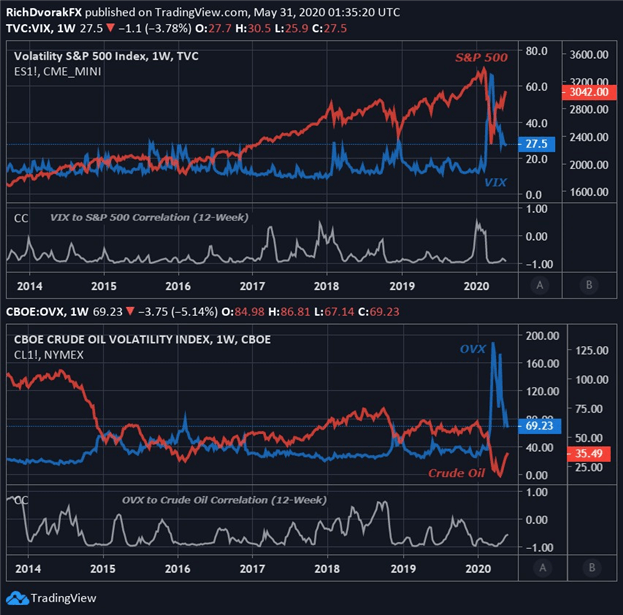

Bisa dibilang patokan volatilitas tersirat yang paling populer adalah Indeks S&P 500 VIX. Indeks VIX biasanya naik di tengah kondisi pasar yang bergejolak dan meningkatnya ketidakpastian, meskipun ‘pengukur ketakutan’ cenderung melonjak selama aksi jual yang agresif pada saham. Pada gilirannya, VIX umumnya memiliki hubungan terbalik yang kuat dengan S&P 500.

Indeks OVX, yang mencerminkan ekspektasi volatilitas harga minyak mentah 30 hari, memberikan contoh patokan IV lainnya yang sering dikutip. Melihat bahwa harga minyak mentah dan saham bereaksi serupa terhadap minat risiko (risk appetite) yang memburuk, tidaklah mengherankan jika minyak mentah yang terkait sentimen sering kali memiliki korelasi negatif baik dengan VIX maupun OVX.

Meski hubungan terbalik ini biasanya diamati antara harga aset dan pembacaan volatilitas tersiratnya berfungsi sebagai aturan umum, itu tidak selalu terjadi dan ada pengecualian tertentu. Korelasi harga dengan volatilitas tersirat bersifat dinamis, artinya terus berubah, yang sesuai dengan penguatan atau pelemahan relatif dari hubungan historisnya.

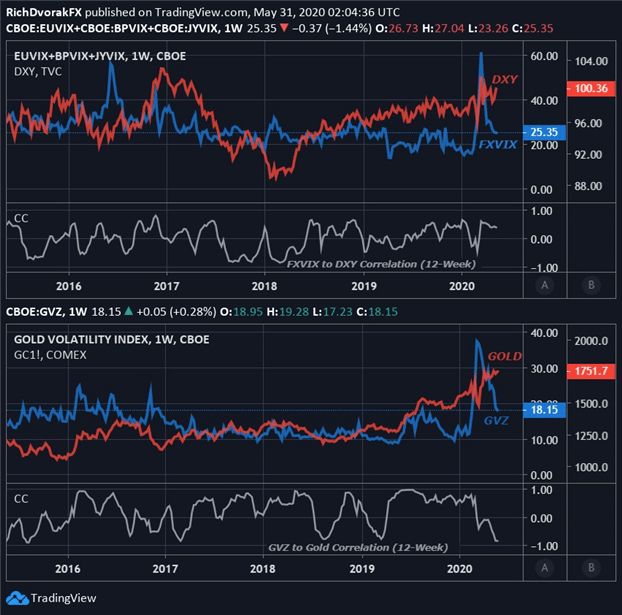

Demikian pula, pada aset safe-haven yang umum, hubungan langsung antara harga dan volatilitas tersirat mungkin terlihat. Misalnya, Indeks Dolar AS (DXY) secara luas mengikuti pasang surut volatilitas mata uang yang diharapkan (FXVIX). Juga, korelasi positif sering tercermin dari harga emas dan volatilitas emas (GVZ). Contoh-contoh ini membantu menggambarkan pengetahuan berharga yang dapat diberikan oleh pembacaan volatilitas tersirat ketika dimasukkan ke dalam pendekatan makro dan strategi perdagangan komprehensif lainnya.