Pola falling wedge (juga dikenal dengan descending wedge) adalah pola yang berguna yang menandakan momentum bullish di masa depan. Artikel ini memberikan pendekatan teknis untuk trading dengan falling wedge, menggunakan contoh forex dan emas, dan menyoroti poin-poin penting yang perlu diingat saat trading dengan pola ini.

Apa Itu Pola Falling Wedge?

Mengidentifikasi Pola Falling Wedge

Trading Dengan Pola Falling Wedge

Kelebihan Dan Kekurangan Falling Wedge

Apa Itu Pola Falling Wedge?

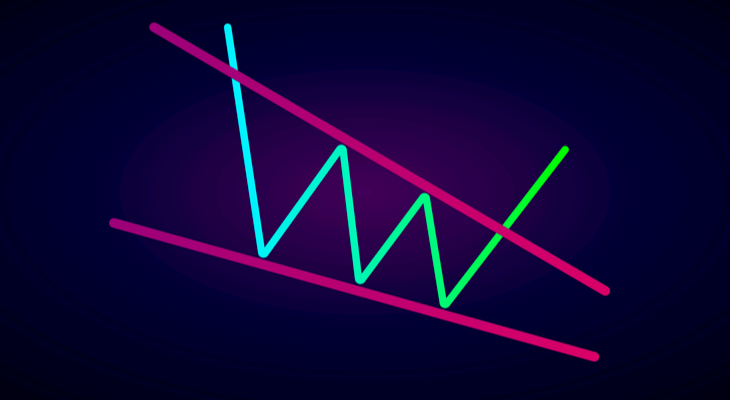

Pola falling wedge adalah pola berkelanjutan yang terbentuk ketika harga memantul di antara dua garis tren yang mengarah ke bawah dan menyatu. Ini dianggap sebagai formasi grafik bullish tetapi dapat menunjukkan pola pembalikan dan kelanjutan – tergantung di mana pola itu muncul dalam tren.

Pola Rising Wedge

Pola rising wedge adalah kebalikan dari falling wedge dan diamati saat tren pasar sedang turun. Trader harus mengetahui perbedaan antara pola baji naik dan turun untuk mengidentifikasi dan memperdagangkannya secara efektif.

Bagaimana Mengidentifikasi Pola Falling Wedge

Pola falling wedge ditafsirkan sebagai baik bullish berkelanjutan maupun pola bullish pembalikan yang menimbulkan kebingungan dalam mengidentifikasi pola tersebut. Kedua skenario tersebut mengandung kondisi pasar yang berbeda yang harus dipertimbangkan.

Faktor pembeda yang memisahkan pola kelanjutan dan pembalikan adalah arah tren saat falling wedge muncul. Falling wedge menjadi pola berkelanjutan jika muncul dalam tren naik dan menjadi pola pembalikan ketika muncul dalam tren turun.

Pola Berkelanjutan atau Pembalikan:

- Identifikasi tren naik atau ( tren turun )

- Menghubungkan level bawah tertinggi dan level bawah terendah menggunakan garis tren. Kedua garis akan miring ke bawah dan bertemu.

- Mencari divergensi antara harga dan osilator seperti RSI atau indikator stochastic

- Sinyal oversold dapat dikonfirmasi oleh indikator teknikal lain seperti osilator

- Cari penembusan di atas resistance untuk entri panjang

Cara Trading Dengan Pola Falling Wedge

Di bawah ini adalah berbagai cara untuk memperdagangkan irisan jatuh menggunakan analisis teknis:

1. Pola Falling Wedge Berkelanjutan

Pola falling wedge muncul dalam tren naik ketika harga cenderung konsolidasi, atau diperdagangkan dengan cara yang lebih menyamping. Pola ini juga menghubungkan antara level atas terendah dan bawah terendah yang akan mengungkapkan sedikit kemiringan ke bawah ke pola wedge sebelum harga akhirnya naik, menghasilkan penembusan falling wedge untuk melanjutkan tren naik yang lebih besar.

Dalam grafik Emas di bawah ini, terlihat jelas bahwa harga menembus naik pola wedge yang menurun meski kembali ke bawah. Ini adalah penembusan palsu atau “pemalsuan” dan merupakan kenyataan di pasar keuangan. Skenario pemalsuan ini menggarisbawahi pentingnya menempatkan perhentian di tempat yang tepat – memungkinkan jeda sebelum perdagangan berpotensi ditutup. Trader dapat berhenti di bawah harga perdagangan terendah di wedge atau bahkan di bawah wedge itu sendiri.

Dengan mengatur stop loss pada jarak yang cukup jauh memungkinkan pasar untuk akhirnya menembus resistance (secara sah) dan melanjutkan tren naik jangka panjang.

Teknik Pengukuran untuk Menetapkan Level Target

Trader dapat melihat ke titik awal pola descending wedge ini dan mengukur jarak vertikal antara support dan resistance. Kemudian, letakkan di atas jarak yang sama di depan harga saat ini tetapi hanya setelah ada penembusan. Ujung atas garis akan menjadi target.

2. Pola Falling Wedge Reversal

Trader dapat menggunakan analisA teknikal falling wedge untuk melihat pembalikan di pasar. Grafik USD/CHF di bawah ini menunjukkan kasus tersebut, dengan pasar meneruskan lintasan penurunan dengan membuat level bawah baru. Pergerakan harga kemudian mulai bergerak ke samping dalam pola yang lebih konsolidasi sebelum berbalik naik dengan tajam.

Trader dapat menggunakan analisa garis tren untuk menghubungkan titik tertinggi dan terendah yang lebih rendah untuk membuat pola lebih mudah dikenali. Penembusan dan penutupan di atas garis tren resistance akan menandakan masuk ke pasar. Stop loss dapat ditempatkan di bawah swing low baru-baru ini, sedangkan target dapat ditempatkan sesuai dengan teknik pengukuran yang dibahas di atas; atau pada tingkat resistance sebelumnya – sambil tetap berpegang pada rasio risiko terhadap imbal yang positif.

Konfirmasi: Trader dapat melihat indikator volume untuk melihat volume yang lebih tinggi (keyakinan lebih besar) saat naik. Selain itu, divergensi dapat diamati karena pasar membuat posisi bawah yang lebih rendah tetapi indikator stochastic membuat posisi bawah yang lebih tinggi – ini menunjukkan potensi pembalikan.

Poin utama yang perlu diingat:

- Identifikasi tren sangat penting

- Skenario baik kelanjutan dan pembalikan secara inheren bullish

- Kedua pola tersebut menghadirkan rasio risiko terhadap profit yang menguntungkan karena umumnya mendahului pergerakan besar

Kelebihan Dan Kekurangan Falling Wedge

| Kelebihan | Kekurangan |

| Sering terjadi di pasar keuangan | Bisa jadi ambigu bagi trader pemula |

| Pola falling wedge memungkinkan trader untuk masuk posisi saat pasar sedang tren setelah melewatkan langkah awal (kasus lanjutan) | Membutuhkan konfirmasi tambahan menggunakan indikator teknikal dan osilator lainnya |

| Menyajikan level stop, entry dan limit yang jelas | Sering salah diidentifikasi |

| Peluang untuk rasio risiko-profit yang menguntungkan | Falling wedge dapat menandakan pola pembalikan atau kelanjutan (penting untuk mengidentifikasi ini dengan benar) |