Panduan Untuk Trader: Perdagangan Di Sesi Tokyo

Sesi perdagangan Asia adalah salah satu waktu terbaik untuk melakukan trading forex. Sesi Asia ini lebih dikenal dengan sesi Tokyo. Sayangnya, sesi perdagangan Asia ini sering diabaikan karena tingkat likuiditas yang kecil dan tidak seperti sesi perdagangan utama lainnya yang lebih stabil. Justru sebenarnya karakteristik inilah yang membuat sesi Asia ini menarik bagi mereka yang tahu cara memperdagangkannya.

- Jam Perdagangan Sesi Tokyo

- Yang Perlu Diketahui Tentang Sesi Tokyo

- Mata Uang Terbaik Untuk Di-tradingkan

- Range Trading Di Sesi Asia

- Strategi Breakout Asia

Artikel ini akan menjelaskan tentang nuansa periode perdagangan ini – mencantumkan jam pasar forex Tokyo dan memberikan ide serta strategi bagi trader untuk dipertimbangkan saat ‘Trading Tokyo’.

Jam Perdagangan Pasar Forex Tokyo

Sesi forex Asia memulai minggu perdagangan pada hari Senin pagi pukul 09:00 dan ditutup pada pukul 18:00 dalam Waktu Standar Jepang (JST). Berdasarkan waktu di London, trader harus bangun pukul 00:00 (GMT) dini hari hingga pukul 09:00 (GMT) jika mereka ingin mengikuti sesi Asia secara real time.

Ingatlah bahwa pasar FX berlangsung selama 24 jam sehari, jadi waktu mulai resmi bersifat subjektif. Tetapi secara umum diterima bahwa sesi Asia dimulai ketika bank-bank Tokyo online karena volume perdagangan yang mereka fasilitasi. Namun, secara teknis, pasar Selandia Baru dan Sydney, Australia adalah pusat keuangan pertama yang berukuran wajar untuk memulai hari perdagangan.

Di bawah ini adalah ringkasan perbedaan waktu di mana para trader akan dapat bertransaksi di sesi Asia di zona waktu masing-masing:

Waktu perdagangan Asia di lokasi perdagangan utama

| LOKASI PERDAGANGAN | PASAR UTAMA | * JAM (DALAM WAKTU LOKAL) |

| Asia | Tokyo | 09: 00-18: 00 JST |

| Eropa | London | 00: 00-09: 00 GMT |

| Amerika Serikat | New York | 19: 00-04: 00 ET |

Tidak ada aktifitas di pusat ekonomi utama seperti di Eropa dan AS untuk sebagian besar sesi Tokyo, yang berkontribusi pada volume perdagangan yang tipis.

5 Hal Utama Yang Perlu Diketahui Tentang Sesi Tokyo

Sesi forex Tokyo biasanya diketahui mengikuti level kunci support dan resistance karena likuiditas dan volatilitas yang lebih rendah yang dialami. Sesi Asia ditandai dengan:

| 1. Likuiditas rendah 2. Volatilitas rendah 3. Level masuk dan keluar yang bersih 4. Ideal untuk manajemen risiko yang baik 5. Peluang trading breakout setelah penutupan |

1. Likuiditas rendah

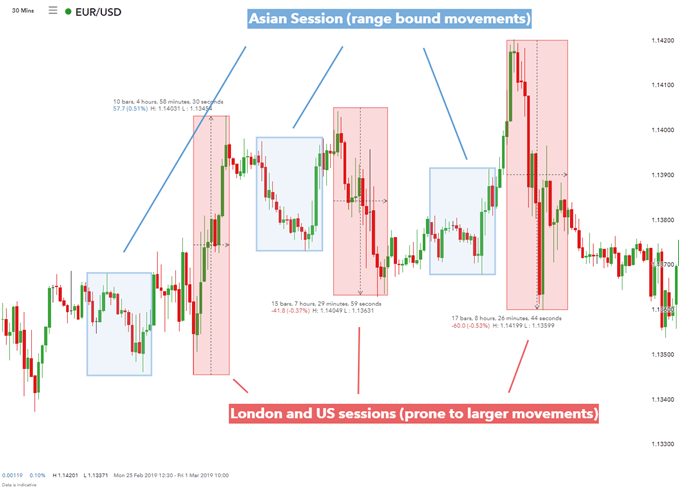

Dengan likuiditas yang lebih rendah, pasar non-Asia seperti EUR/USD, GBP/USD dan EUR/GBP cenderung tidak melakukan pergerakan besar di luar rentang perdagangan yang umumnya diamati. Bagan di bawah menunjukkan pengaruh ini dengan sesi Asia digambarkan dalam kotak biru yang lebih kecil, sedangkan sesi London dan sesi AS digambarkan dalam kotak merah yang lebih besar.

2. Volatilitas rendah

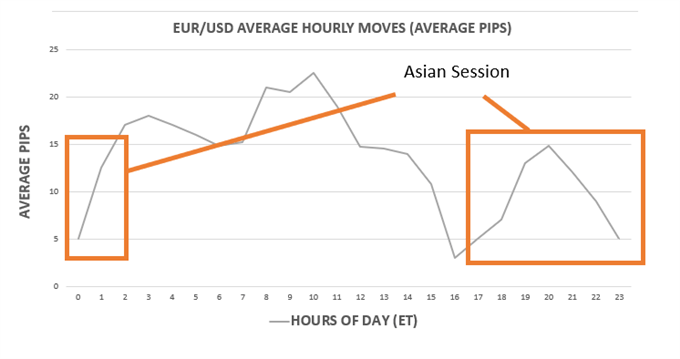

Karena likuiditas yang masuk ke pasar hanya dari Asia, pergerakan – secara umum – bisa jadi sedikit lebih kecil daripada yang akan terlihat selama sesi London atau AS. Gambar di bawah ini memberikan indikasi tentang bagaimana mata uang yang bergejolak sepanjang hari. Grafik menunjukkan puncak yang lebih tinggi (pergerakan lebih volatil) di luar sesi Asia.

EUR / USD sebagai proxy untuk volatilitas

3. Level masuk dan keluar yang jelas

Level support dan resistance membantu trader memberikan peluang untuk masuk atau keluar dari perdagangan. Menggabungkan ini dengan sinyal dari indikator semakin meningkatkan kemungkinan memasuki perdagangan yang baik.

4. Ideal untuk manajemen risiko yang baik

Sifat tenang sesi Asia memungkinkan trader untuk mengelola transaksi mereka dengan lebih baik. Sifat pasar yang lambat berpotensi memungkinkan analisa risiko dan imbalan yang lebih menyeluruh. Pada dasarnya, lebih mudah bagi trader di sesi Asia untuk melihat level support dan resistance karena umumnya ditentukan dengan baik dan bertepatan dengan rentang perdagangan.

5. Peluang breakout setelah penutupan

Saat sesi perdagangan Asia berakhir, dan ini tumpang tindih dengan dimulainya sesi London, lebih banyak likuiditas secara instan terjadi dan trader sering mendapati breakout dari rentang perdagangan yang sudah berjalan.

Mata Uang Apa Yang Terbaik Untuk Diperdagangkan Selama Sesi Tokyo?

Pasangan mata uang terbaik untuk ditransaksikan selama sesi Tokyo akan bergantung pada masing-masing trader dan strategi yang digunakan. Trader yang mencari volatilitas akan cenderung menransaksikan Yen Jepang, dolar Singapura, dolar Australia, dan dolar Selandia Baru.

Trader yang mencari mata uang yang kurang volatil termasuk mata uang non-Asia, terutama: EUR/USD, GBP/USD dan EUR/ BP untuk beberapa di antaranya.

Penerapan Trade Range Selama Sesi Asia

Trade Ranges sangat cocok untuk sesi perdagangan Asia karena level support dan resistance lebih sering dipatuhi daripada selama sesi London dan AS yang lebih likuid.

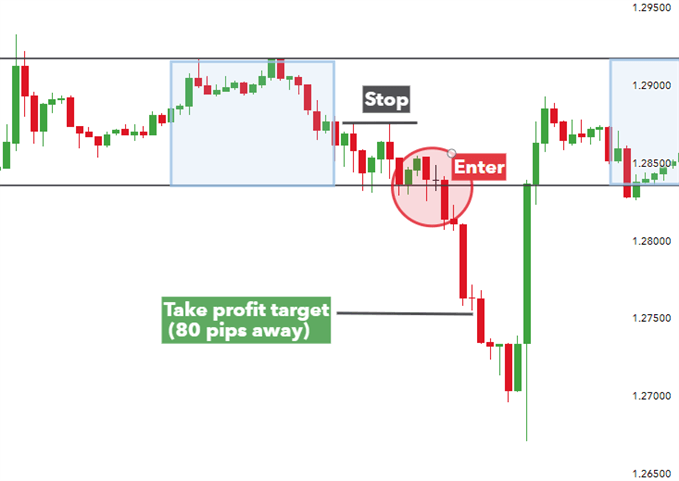

Dua strategi paling umum dalam sesi forex Tokyo ini melibatkan breakout atau range trading. Di bawah ini adalah contoh posisi pendek saat trade range tetapi logika yang sama dapat diterapkan pada posisi panjang:

Pengaturan perdagangan: Salah satu cara untuk trade range adalah dengan mencari sinyal jual ketika harga diperdagangkan di dekat resistance sementara menetapkan tingkat pengambilan keuntungan awal di dekat kisaran bawah. Trader akan sering meminta bantuan osilator seperti indikator RSI dan Stochastic untuk memberikan sinyal beli dan jual. Sesi Asia berlangsung di blok biru pada grafik.

Titik masuk: Dengan menggunakan strategi khusus ini, trader harus mencari sinyal buy ketika harga mendekati level support dan untuk buka posisi sell ketika harga mendekati resistance. Indikator stochastic muncul saat pasar berada di wilayah jenuh beli, memberikan sinyal jual (dilingkari biru). Untuk mendapatkan konfirmasi lebih lanjut, harga telah mencapai level resistance dan ini memberikan peluang untuk memasuki perdagangan pendek.

Stop loss: Stop dapat ditempatkan di atas level resistance karena secara historis ini adalah level di mana harga telah memantul.

Take Profit: Trader profesional selalu mencari lebih banyak pip yang menguntungkan mereka, dibandingkan dengan potensi loss jika perdagangan bergerak melawan mereka. Ini disebut sebagai rasio risiko terhadap keuntungan dan harus setidaknya 1 : 1. Dengan demikian, jika pasar bergerak dari atas kisaran ke bawah kisaran, trader menargetkan 80 pips sambil mempertaruhkan 30 pips, mewakili rasio risiko 1: 2,67.

Range trading cenderung kurang efektif ketika sesi London dan AS yang justru membanjiri pasar dengan likuiditas. Grafik mencerminkan hal ini, dengan breakout besar menuju sisi bawah sebelum pulih kembali. Trader dengan metode ini memanfaatkan stop dan limit untuk mempertahankan eksposur mereka dalam pasar.

Strategi Breakout Asia

Strategi breakout Asia bertujuan untuk memanfaatkan pergerakan harga yang tiba-tiba tajam saat sesi perdagangan London dimulai pada pukul 09:00 GMT (04:00 ET). Masuknya likuiditas dapat menyebabkan breakout yang dapat diantisipasi oleh trader.

Pada jangka waktu kecil (grafik 5 hingga 30 menit), trader dapat menunggu untuk melihat penutupan lilin di atas atau di bawah kisaran perdagangan yang disaksikan di sesi Asia. Jika harga menembus di bawah kisaran, trader dapat memasuki perdagangan dengan menempatkan stop ketat pada ayunan pergerakan harga yang tinggi sebelumnya. Saat menetapkan level target, trader dapat memperhitungkan jumlah pip dari atas ke bawah rentang perdagangan dan menempatkan target pada jarak yang sama dari level entri (dalam contoh ini berjarak 80 pip).