Cara Trader Dapat Menggunakan Rasio Pasar

Rasio nilai pasar dapat menjadi cara bagus guna meningkatkan riset saham dengan menggunakan rumus matematika untuk perusahaan publik. Trader saham menggunakan metrik keuangan ini untuk menganalisa saham dan memberi ide investasi potensial. Artikel ini akan memberi lebih banyak warna pada rasio nilai pasar dan bagaimana mereka dapat digunakan untuk mengimplementasikan strategi investasi.

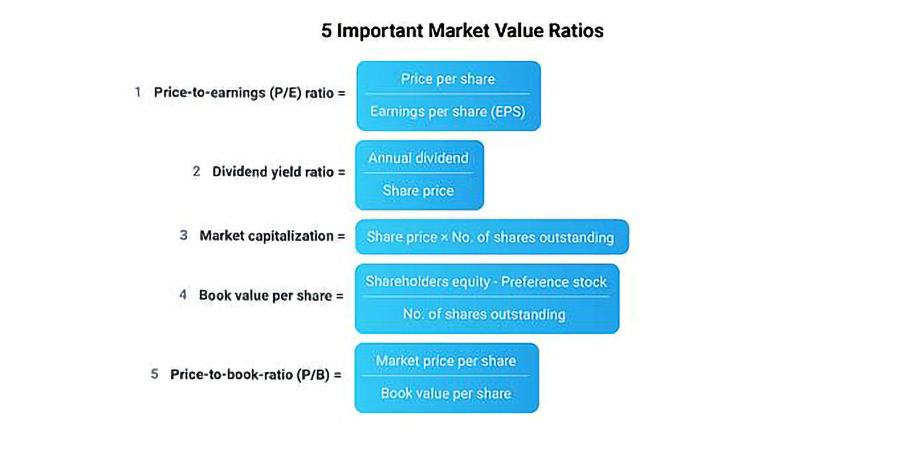

Topik pembahasan mencakup:

- Rasio harga terhadap pendapatan (P / E) = Harga per saham / Laba per saham (EPS)

- Rasio hasil dividen = Dividen tahunan / Harga saham

- Kapitalisasi pasar = Harga saham × jumlah saham beredar

- Nilai buku per saham = (Ekuitas Pemegang Saham – Saham Preferensi) / jumlah saham beredar

- Price-to-book – ratio (P / B) = Nilai Pasar / Nilai Buku

Pengertian Rasio Nilai Pasar

Rasio nilai pasar adalah rumus yang digunakan untuk memberikan wawasan tentang harga saham perusahaan. Ada banyak rumus yang digunakan dalam berbagai kombinasi untuk teknik analisa yang berbeda. Satu hal yang pasti, rasio nilai pasar memberikan analis ekuitas sebuah kerangka dasar perusahaan dan mungkin dapat membantu mengidentifikasi saham yang undervalued atau overvalued.

5 Rasio Nilai Pasar Signifikan Untuk Dipahami

Rasio yang berbeda memberikan jenis umpan balik yang berbeda kepada investor. Mengandalkan satu rasio tertentu tidak pernah bijaksana karena satu titik data hanya dapat memberikan satu perspektif sementara rasio lain dapat meniadakan pandangan tunggal ini dengan indikasi yang berlawanan. Artinya, pandangan yang lebih luas (beberapa rasio) menimbulkan keputusan investasi yang lebih tepat. Di bawah ini adalah daftar rasio nilai pasar yang penting untuk diperhatikan saat menganalisa saham:

- Rasio P / E

- Rasio Hasil Dividen

- Kapitalisasi pasar

- Nilai Buku Per Saham

- Rasio Harga-terhadap-Buku

1. Rasio harga terhadap pendapatan (P / E) = Harga per saham / Laba per saham (EPS)

Rasio P / E juga dikenal sebagai multiple price / earning adalah salah satu rasio paling populer yang digunakan investor untuk menentukan nilai suatu saham. Rasio ini mengukur harga saham saat ini terhadap laba per saham (EPS). Rasio P / E hanya menunjukkan jumlah yang akan dibayar investor untuk $1 dari pendapatan perusahaan.

Industri atau sektor saham yang berbeda memiliki rata-rata atau rentang P / E yang berbeda di mana mereka berdagang. Misalnya, sektor properti mungkin memiliki rasio P / E 20, sedangkan jasa keuangan mungkin hanya memiliki rasio P / E rata-rata 12. Hal ini penting untuk dipertimbangkan saat menilai saham.

Rasio P / E yang tinggi dapat menyiratkan bahwa saham tersebut dinilai lebih kaya karena investor membayar harga yang lebih tinggi untuk setiap dolar dari pendapatan perusahaan. Hal ini juga dapat menunjukkan keyakinan investor bahwa harga yang lebih tinggi mencerminkan peningkatan pendapatan yang diharapkan, atau potensi pertumbuhan di masa mendatang.

Rasio P / E yang rendah dapat menunjukkan kepada investor bahwa harga saham relatif rendah dibandingkan dengan pendapatan, menunjukkan bahwa saham tersebut mungkin dinilai terlalu rendah. Atau, ini juga bisa berarti kepercayaan konsumen yang rendah dalam hal pertumbuhan di masa depan, atau potensi hambatan yang mungkin harus dihadapi perusahaan.

Keterbatasan rasio P / E

Rasio tersebut mengabaikan proyeksi pertumbuhan EPS perusahaan. Saham dengan rasio P / E tinggi masih bisa menjadi opsi ‘beli’ yang menarik bagi investor karena pertumbuhan EPS di masa depan pada akhirnya akan menurunkan rasio P / E. Selain itu, hutang perusahaan juga tidak diperhitungkan secara langsung yang dapat berdampak signifikan terhadap keuangan perusahaan.

2. Rasio hasil dividen = Dividen tahunan / Harga saham

Rasio hasil dividen membantu investor memahami laba atas investasi. Hal ini menunjukkan proporsi dividen yang dibayarkan perusahaan dibandingkan dengan harga pasar sahamnya.

Penting untuk dicatat bahwa banyak perusahaan tidak membayar dividen kecuali rasio ini. Perusahaan yang lebih muda akan sering menginvestasikan kembali keuntungannya ke dalam bisnis daripada membayar dividen dalam upaya mencapai tingkat pertumbuhan potensial yang lebih kuat; sementara perusahaan yang lebih tua dan lebih matang mungkin lebih terbuka untuk mengembalikan sebagian dari laba bersih mereka kepada pemegang saham.

Hasil tinggi atau rendah dapat diartikan tergantung pada perusahaan dan industri relatif. Perusahaan yang matang mungkin tidak memiliki potensi pertumbuhan yang sama dengan perusahaan yang lebih muda dan berkembang pesat. Jadi, pada gilirannya, beberapa perusahaan yang matang mungkin menunjukkan hasil yang lebih tinggi dibandingkan dengan hasil yang lebih rendah dari perusahaan yang lebih muda.

Sebagai kesimpulan, rasio hasil dividen tidak selalu berdampak langsung pada penilaian saham, tetapi lebih menunjukkan kepada investor berapa banyak laba bersih perusahaan telah dikembalikan kepada pemegang saham, sehingga memungkinkan investor untuk memilih saham yang mungkin selaras dengan kebutuhan investasi mereka.

Keterbatasan rasio hasil dividen

Angka hasil dividen biesa disalahartikan. Misalnya, imbal hasil tinggi dapat muncul karena jatuhnya harga saham sebagai lawan dari peningkatan dividen. Perhatikan juga – dividen tidak dijamin, dan perusahaan dapat memotong dividen mereka di masa depan, terutama jika kinerja perusahaan atau industri menderita. Hal ini dapat menyebabkan banyak investor yang ‘mengejar’ imbal hasil di ruang yang sulit jika perusahaan kemudian mengumumkan pengurangan atau sama sekali melewatkan pembayaran dividen di masa depan.

3. Kapitalisasi pasar = Harga saham × jumlah saham beredar

Angka ini dapat dilihat sebagai wakili ukuran perusahaan. Saham dengan kapitalisasi besar adalah perusahaan dengan nilai lebih dari $5 miliar, sedangkan perusahaan tingkat menengah memiliki kapitalisasi pasar antara $1 dan $5 miliar. Perusahaan kapitalisasi kecil memiliki kapitalisasi pasar kurang dari $1 miliar; dan ini adalah komponen penting dari segmentasi di pasar ekuitas.

Penting untuk diperhatikan bahwa harga saham itu sendiri tidak selalu menunjukkan ukuran perusahaan. Jika perusahaan XYZ memiliki harga saham $50 tetapi penilaian $2 miliar, itu akan lebih kecil dari perusahaan ABC dengan harga saham $20 dan penilaian $10 miliar. Perusahaan ABC akan cocok dengan deskripsi kapitalisasi besar, sedangkan perusahaan XYZ akan dianggap sebagai saham kapitalisasi menengah.

Batasan kapitalisasi pasar

Ini hanya melihat pada nilai saham pada saat tertentu, dan memiliki sedikit kualitas unggulan. Namun, hal itu dapat memungkinkan investor untuk menyusun portofolionya secara lebih efisien dalam upaya mencapai tujuan mereka; memungkinkan fokus pada perusahaan yang lebih besar, perusahaan yang lebih berkembang atau kecil yang dapat membawa potensi pertumbuhan yang lebih besar.

4. Nilai buku per saham = (Ekuitas Pemegang Saham – Saham Preferensi) / jumlah saham beredar

Nilai buku per saham mewakili nilai ekuitas yang tersisa setelah dikurangi hutang dan dengan asumsi aset perusahaan dilikuidasi. Nilai buku per saham adalah ukuran yang tidak berwawasan ke depan dalam susunan matematisnya. Jika sebuah perusahaan diperdagangkan di bawah nilai bukunya, itu mungkin merupakan tanda bahwa sesuatu sedang terjadi atau bahwa investor berhati-hati terhadap potensi risiko ke depan yang mungkin berdampak buruk bagi perusahaan; dengan demikian, langkah ini adalah indikator kesehatan perusahaan yang memungkinkan dan seberapa optimis investor terhadap potensi pertumbuhan di masa depan.

Batasan nilai buku per saham

Berdasarkan nilai buku perusahaan yang tidak termasuk aset tak berwujud ke dalam persamaan. Membandingkan nilai pasar per saham dan nilai buku per saham dapat menjadi cacat karena komposisi formula dan potensi keterputusan acuhkan potensi pertumbuhan.

5. Price-to-book – ratio (P / B) = Nilai Pasar / Nilai Buku

Rasio P / B ini digunakan untuk mengetahui bagaimana suatu perusahaan dinilai dengan membandingkan nilai pasarnya dengan nilai buku. Jika rasionya lebih besar dari satu, saham diperdagangkan dengan premi terhadap nilai buku; jika kurang dari satu, harga saham diperdagangkan di bawah nilai buku.

Rasio yang lebih besar dari satu menunjukkan bahwa harga saham suatu perusahaan diperdagangkan pada nilai yang melampaui nilai ekuitasnya. Ini bisa menjadi sinyal bagi investor bahwa perusahaan memiliki perkiraan laba yang menjanjikan dan bahwa investor bersedia membayar premi untuk proyeksi masa depan ini. Tingkat pertumbuhan yang diharapkan yang lebih tinggi sering kali dapat menghasilkan rasio P / E atau P / B yang lebih tinggi karena investor mengantisipasi pertumbuhan yang lebih kuat di masa depan.

Rasio price-to-book kurang dari satu menunjukkan bahwa investor tidak mau membayar bahkan nilai buku perusahaan. Rasio yang lebih rendah dapat menyoroti ketakutan atau pesimisme investor tentang apa yang mungkin terjadi terhadap perusahaan tersebut.

Keterbatasan rasio P / B

Rasio P / B mengabaikan aset perusahaan tak berwujud yang pada era modern merupakan komponen besar dari banyak teknik penilaian saham.

FAQ Rasio Nilai Pasar

Mengapa rasio nilai pasar penting?

Rasio ini penting karena memberikan wawasan tentang berbagai aspek perusahaan, itulah sebabnya investor biasanya tidak hanya mengandalkan satu rasio. Rasio nilai pasar seperti potongan teka-teki. Potongan-potongan ini perlu dianalisis secara individual untuk mengumpulkan gambaran keseluruhan untuk keputusan investasi yang diinformasikan. Ketika membandingkan saham dalam industri yang sama, investor sering melihat angka rasio yang sama / mirip. Namun, jika investor meluangkan waktu untuk menyelidiki rasio penilaian lebih lanjut, hal ini dapat menyebabkan perbedaan yang dapat memberikan peluang investasi.