Pasar saham kerap bereaksi cepat terhadap perubahan suku bunga – tentu saja lebih cepat daripada banyak area ekonomi lainnya, yang mungkin membutuhkan waktu hingga 12 bulan untuk menanggapinya. Ini bisa berarti banyak peluang bagi trader yang menganalisa pasar saham, baik saat membeli dan menahan atau menggunakan pendekatan spekulatif jangka pendek.

Suku bunga dan harga saham saling terkait erat: Dalam artikel ini, akan dibahas suku bunga secara umum sebelum melanjutkan untuk mengeksplorasi keseluruhan dampaknya terhadap saham, dan bagaimana menggabungkan informasi ini ke dalam analisa.

Apa Itu Suku Bunga Dan Mengapa Berubah?

Sederhananya, suku bunga adalah biaya meminjam uang. Ada berbagai jenis suku bunga yang akan memengaruhi pasar saham – perbedaan utamanya adalah:

- Suku bunga bank: Ini adalah suku bunga di mana bank saling meminjamkan. Ini juga suku bunga yang secara langsung memengaruhi pasar saham. Di AS, ini disebut suku bunga Dana Fed.

- Suku bunga konsumen: Ini adalah suku bunga yang dikenakan pada pinjaman untuk konsumen, seperti hipotek, atau pembiayaan mobil. Ini mungkin didasarkan pada suku bunga bank, tetapi independen dan tidak harus mencerminkan perubahan terkini.

Meskipun kedua jenis suku bunga ini berbeda satu sama lain, keduanya juga terkait erat. Ketika bank meminjamkan uang lebih murah dengan suku bunga yang lebih rendah, hal ini dapat diteruskan ke konsumen oleh pemberi pinjaman, dengan menjaga suku bunga tetap rendah untuk pinjaman juga. Trader dipengaruhi oleh suku bunga ini karena dapat mempengaruhi harga saham, yang menyebabkannya naik atau turun.

Apa Dampak Keseluruhan Dari Suku Bunga?

Suku bunga ditetapkan dengan maksud untuk memberikan dampak tertentu pada perekonomian. Sebagai aturan umum:

- Suku bunga yang lebih tinggi dapat memperlambat pertumbuhan ekonomi. Pinjaman menjadi lebih mahal dan lebih banyak insentif untuk menabung, sehingga masyarakat mungkin terdorong untuk mengurangi belanja.

- Suku bunga yang lebih rendah dapat mendorong pertumbuhan ekonomi. Pinjaman menjadi lebih murah dan hanya sedikit insentif untuk menabung, sehingga orang mungkin terdorong untuk berbelanja atau berinvestasi.

Bank sentral akan mencoba untuk mengontrol fungsi-fungsi ini dengan menetapkan suku bunga bank (suku bunga target bank kreditur ke bank lain dari saldo cadangan mereka) dalam upaya menjaga inflasi tetap terkendali. Mandat sentral dari Federal Reserve Bank (The Fed) adalah untuk mempertahankan harga yang stabil dan lapangan kerja, terutama melalui pengendalian suku bunga.

Bagaimana Suku Bunga Memengaruhi Saham?

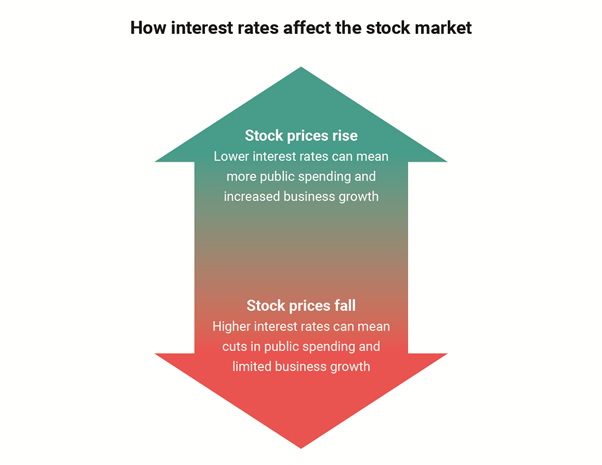

Ada dua cara utama di mana saham dipengaruhi oleh suku bunga: secara langsung dan tidak langsung. Berikut adalah ringkasan tentang bagaimana bisnis, dan karena itu saham, dipengaruhi oleh perubahan suku bunga:

1. Bisnis secara langsung dipengaruhi oleh suku bunga bank karena memengaruhi jumlah yang mampu dipinjam oleh perusahaan. Ketika suku bunga naik, lebih mahal bagi perusahaan untuk meminjam modal. Jika pengeluaran menurun, pertumbuhan melambat, dan ini dapat berdampak negatif terhadap pendapatan. Ketika suku bunga turun, lebih murah bagi perusahaan untuk meminjam modal dengan tujuan mencapai pertumbuhan, dan ini dapat mendorong harga saham naik.

2. Bisnis secara tidak langsung terpengaruh karena suku bunga yang lebih tinggi berarti lebih sedikit pendapatan yang dapat dibelanjakan dalam perekonomian yang lebih luas. Ini berarti lebih sedikit pengeluaran untuk produk dan layanan, yang sekali lagi dapat memengaruhi pendapatan dan pendapatan, berpotensi menyebabkan harga saham turun. Sebaliknya, ketika tingkat suku bunga lebih rendah dan orang-orang berbelanja lebih bebas, ini baik untuk bisnis dan membantu mendorong harga saham naik karena tingkat pertumbuhan perusahaan yang lebih kuat.

Di AS, Komite Pasar Terbuka Federal (FOMC) menetapkan suku bunga bank untuk The Fed, melakukan pertemuan delapan kali setahun untuk membahas kemungkinan penyesuaian. Suku bunga yang lebih tinggi dapat berarti harga saham menurun, dan suku bunga yang lebih rendah dapat menyebabkan harga saham menguat.

Bagaimana Menganalisa Saham Berdasarkan Keputusan Suku Bunga

Perubahan suku bunga bank dapat menyebabkan volatilitas, yang berarti sering kali ada peluang untuk trading saat terjadi perubahan harga saham. Jika suku bunga lebih tinggi dan harga saham turun, ini bisa memberikan peluang bagi para trader yang mengira harga pada akhirnya akan naik lagi seiring waktu.

Ini juga menghadirkan potensi untuk berspekulasi di pasar saham melalui indeks dan pasar prediksi. Ketika bank sentral akan mengumumkan perubahan suku bunga, dengan sendirinya ini dapat menyebabkan volatilitas di pasar. Seperti yang disebutkan sebelumnya, pasar saham bereaksi cepat terhadap perubahan suku bunga, sehingga trader akan sering membuat proyeksi sebelum pengumuman bank sentral utama. Kenaikan dan penurunan permintaan dari trader akan berkontribusi terhadap volatilitas ini dan selanjutnya dapat menciptakan ketidakstabilan di pasar saat pengumuman suku bunga.

Untuk trading saham saat keputusan suku bunga saat ini dan yang akan datang, trader perlu mengetahui tanggal ekonomi utama di kalender. Ini adalah saat volatilitas yang signifikan dapat terjadi di pasar saham, sehingga setiap trader ingin mengetahui apa yang terjadi, terutama jika berspekulasi pada pergerakan harga jangka pendek.

Ingat bahwa volatilitas menciptakan peluang, meski juga meningkatkan risiko, jadi penting bagi para trader untuk selalu mematuhi strategi manajemen risiko dan rencana perdagangan mereka. Ini dapat membantu dalam upaya mengurangi kerugian saat trading pada saham yang sensitif terhadap suku bunga, atau pasar yang bergejolak, seputar keputusan suku bunga.

Saham Terbaik Untuk Dianalisis Saat Suku Bunga Turun

Mungkin tampak lebih mudah untuk menemukan saham yang menarik ketika suku bunga turun karena suku bunga yang lebih rendah dapat menghasilkan pendapatan yang lebih tinggi dalam suatu perekonomian, bersama dengan biaya pinjaman yang berpotensi lebih rendah untuk perusahaan. Beberapa saham yang mungkin memulai bullish pada skenario ini meliputi:

- Saham sektor ritel: Ketika orang memiliki lebih banyak pendapatan untuk dibelanjakan berkat suku bunga lebih rendah, sektor ritel mungkin mendapat dorongan. Ini bisa menjadi saat yang tepat untuk memantau saham ritel.

- Saham utilitas: Ketika suku bunga lebih rendah, ini bisa menjadi waktu yang menarik untuk melihat potensi pembayaran dividen yang cukup stabil dari saham utilitas. Namun, perlu diingat bahwa kenaikan suku bunga dapat berdampak negatif pada saham utilitas.

- Saham yang terdaftar di indeks S&P 500: Indeks ini mengukur kinerja saham dari 500 perusahaan terbesar yang terdaftar di bursa saham AS. Jika penurunan suku bunga memengaruhi pasar saham, ini biasanya dapat dilacak melalui S&P 500 dan trader dapat membuat keputusan pembelian atau penjualan berdasarkan ini. Saat pengumuman oleh Komite Pasar Terbuka Federal (FOMC), mungkin ada volatilitas yang signifikan pada saham S&P 500, menandakan potensi peluang perdagangan jangka pendek.

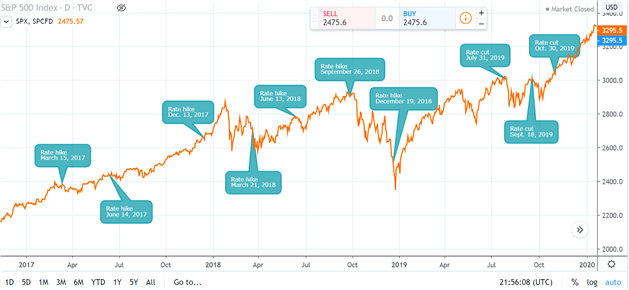

Dampak perubahan suku bunga Fed pada S&P 500

Grafik ini melacak S&P 500, bersama dengan tanggal pengumuman penurunan dan kenaikan suku bunga Fed selama periode tiga tahun. Jelas terlihat bahwa tren tidak selalu jelas: setelah kenaikan suku bunga seperempat poin pada Desember 2017, S&P 500 terus melampaui ekspektasi dan naik hampir 6% pada Januari 2018.

Grafik tersebut juga menunjukkan bahwa ada perubahan signifikan pada harga saham sekitar saat pengumuman Komite Pasar Terbuka Federal. Menjelang penurunan suku bunga pada Oktober 2019, terdapat periode volatilitas yang signifikan; setelah diumumkan, S&P 500 ditutup pada rekor tertinggi. Penting untuk memantau berita, waspadai peristiwa ekonomi yang dapat memengaruhi harga saham, dan memasukkannya ke dalam rencana perdagangan.

Saham Terbaik Untuk Dianalisis Saat Suku Bunga Naik

Mungkin akan lebih sulit untuk menemukan peluang investasi saham yang menarik ketika ada kenaikan suku bunga. Namun, peluang tersebut sering kali masih ada, meskipun mungkin memerlukan beberapa kehati-hatian tambahan. Berikut adalah beberapa segmen pasar yang lebih menarik untuk diikuti saat suku bunga naik:

- Saham bank: Ketika suku bunga naik, bank cenderung menghasilkan lebih banyak pendapatan dari suku bunga yang lebih tinggi yang dapat mereka kenakan untuk pinjaman, sehingga harga saham mereka mungkin naik sebagai antisipasi.

- Saham dividen tinggi: Jenis saham ini bisa menarik saat suku bunga naik, mendorong permintaan investor naik yang selanjutnya dapat membuat harga saham naik juga.

- Saham yang sangat likuid: Jika kenaikan suku bunga menyebabkan volatilitas pasar, investor dalam saham yang sangat likuid atau ETF mungkin memiliki lebih banyak fleksibilitas dengan kemampuan lebih besar untuk keluar dari posisi tanpa menimbulkan dampak harga negatif yang besar.

Suku Bunga Dan Saham: Poin Penting

Tidak ada strategi yang dijamin untuk trading saham berdasarkan suku bunga dan sebagian besar trader memilih untuk memiliki portofolio yang terdiversifikasi dalam upaya lindung nilai terhadap kerugian. Saham yang sangat likuid dapat bermanfaat saat trading berdasarkan keputusan suku bunga, karena tingkat likuiditas yang lebih tinggi memungkinkan investor atau trader untuk masuk atau keluar dari saham tanpa berdampak besar pada harga saham.

Poin utama yang bisa diambil adalah mengikuti berita keuangan dan kalender ekonomi , memantau indeks saham utama untuk melacak pergerakan pasar saham, dan menggunakan teknik manajemen risiko yang kuat untuk mencoba melindungi dari kerugian besar karena keputusan suku bunga dapat menciptakan pergerakan besar di pasar.