Peran Bank Sentral Di Pasar Forex

Bank sentral memilik peran terutama bertanggung jawab atas menjaga inflasi demi kepentingan pertumbuhan ekonomi yang berkelanjutan serta berkontribusi menjaga stabilitas sistem keuangan secara keseluruhan. Ketika bank sentral menganggap perlu bertindak, mereka akan melakukan intervensi di pasar keuangan sejalan dengan “Kerangka Kebijakan Moneter” yang ditetapkan. Penerapan kebijakan tersebut sangat dipantau dan diantisipasi oleh para pelaku pasar yang ingin memanfaatkan pergerakan mata uang yang dihasilkan.

Artikel ini berfokus pada peran bank sentral utama dan bagaimana kebijakan mereka memengaruhi pasar keuangan global.

Apakah Bank Sentral Itu?

Bank Sentral adalah lembaga independen yang digunakan oleh negara-negara di seluruh dunia untuk membantu mengelola industri perbankan komersial mereka, menetapkan suku bunga bank sentral dan meningkatkan stabilitas keuangan di seluruh negeri.

Bank sentral melakukan intervensi di pasar keuangan dengan memanfaatkan hal-hal berikut:

- Operasi Pasar Terbuka: Operasi pasar terbuka (OPT) menggambarkan proses di mana pemerintah membeli dan menjual sekuritas pemerintah (biasanya dalam bentuk obligasi) di pasar terbuka, dengan tujuan perluasan atau mengontrak jumlah uang di sistem perbankan.

- Suku Bunga Bank Sentral: Suku bunga bank sentral, sering disebut sebagai diskonto, atau suku bunga dana federal, ditetapkan oleh komite kebijakan moneter dengan maksud untuk meningkatkan atau menurunkan aktivitas ekonomi. Ini mungkin tampak kontra-intuitif, namun ekonomi yang terlalu panas menyebabkan inflasi dan inilah yang harus diupayakan oleh bank sentral menjaganya inflasi pada tingkat yang seimbang.

Bank sentral juga bertindak sebagai ‘lender of last resort’. Di sini, jika pemerintah memiliki rasio utang terhadap PDB yang moderat dan gagal mengumpulkan uang melalui lelang obligasi, bank sentral dapat meminjamkan uang kepada pemerintah untuk memenuhi kekurangan likuiditas sementara.

Memiliki bank sentral sebagai ‘lender of last resort’ meningkatkan kepercayaan investor. Investor lebih tenang karena pemerintah akan memenuhi kewajiban hutangnya dan ini berarti menurunkan biaya pinjaman pemerintah.

Bank Sentral Utama

Federal Reserve Bank (Amerika Serikat)

Federal Reserve Bank atau “The Fed” mengawasi mata uang yang paling banyak diperdagangkan di dunia menurut Survei Tiga Tahunan Bank Sentral, 2016. Tindakan langkah Fed memiliki implikasi tidak hanya untuk dolar AS tetapi juga terhadap mata uang lainnya, yaitu mengapa tindakan bank diamati dengan penuh minat. The Fed menargetkan kestabilan harga, lapangan kerja yang berkesinambungan secara maksimum dan suku bunga jangka panjang yang moderat.

European Central Bank (Uni Eropa)

Tidak seperti yang lain, Bank sentral Eropa (ECB) berfungsi sebagai bank sentral untuk semua negara anggota di Uni Eropa. ECB memprioritaskan pengamanan nilai Euro dan menjaga stabilitas harga. Euro adalah mata uang kedua yang paling banyak beredar di dunia dan oleh karena itu, menarik perhatian para trader forex.

Bank of England

Bank of England beroperasi sebagai bank sentral Inggris dan memiliki dua tujuan: stabilitas moneter dan keuangan. Inggris beroperasi menggunakan model Dual Puncak ketika mengatur industri keuangan dengan satu “puncak” adalah Financial Conduct Authority (FCA) dan yang lainnya Prudential Regulating Authority (PRA). Bank of England dengan hati-hati mengatur jasa keuangan dengan mengharuskan perusahaan- perusahaan memiliki modal yang cukup dan memiliki pengendalian risiko yang memadai.

Bank of Japan

Bank of Japan telah memprioritaskan stabilitas harga dan operasi yang stabil dari sistem pembayaran dan penyelesaian. Bank of Japan telah menahan suku bunga di bawah nol (suku bunga negatif) dalam upaya drastis untuk merevitalisasi perekonomian. Suku bunga negatif memungkinkan individu dibayar untuk meminjam uang, tetapi investor tidak diberi insentif untuk menyimpan dana karena ini akan dikenakan biaya.

Tanggung Jawab Bank Sentral

Bank sentral didirikan untuk memenuhi amanat dalam melayani kepentingan publik. Meskipun tanggung jawab mungkin berbeda antar negara, tanggung jawab utamanya meliputi yang berikut ini:

- Mencapai dan mempertahankan kestabilan harga: Bank sentral bertugas melindungi nilai mata uangnya. Hal ini dilakukan dengan menjaga tingkat inflasi yang moderat dalam perekonomian.

- Mendorong stabilitas sistem keuangan: Bank sentral mewajibkan bank umum untuk melakukan serangkaian uji stres untuk mengurangi risiko sistemis di sektor keuangan.

- Mendorong pertumbuhan ekonomi yang seimbang dan berkelanjutan: Secara umum, ada dua jalan utama di mana suatu negara dapat merangsang ekonominya. Upaya ni melalui kebijakan Fiskal (belanja pemerintah) atau kebijakan moneter (intervensi bank sentral). Ketika pemerintah telah kehabisan anggarannya, bank sentral masih dapat memulai kebijakan moneter sebagai upaya untuk merangsang perekonomian.

- Mengawasi dan mengatur Lembaga keuangan: Bank sentral bertugas mengatur dan mengawasi bank komersial demi kepentingan umum.

- Mengecilkan Pengangguran: Selain menjaga stabilitas harga dan pertumbuhan yang berkelanjutan, bank sentral juga berkepentingan untuk meminimalkan pengangguran. Ini adalah salah satu tujuan dari Federal Reserve.

Bank Sentral Dan Suku Bunga

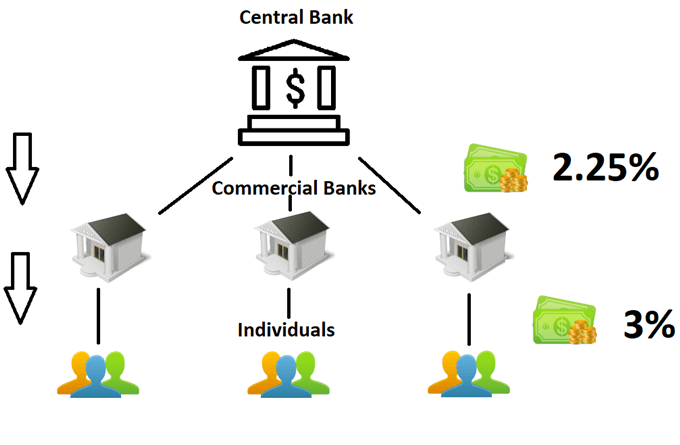

Bank sentral menentukan suku bunga bank sentral, dan semua tingkat suku bunga lain yang dialami individu atas pinjaman pribadi, pinjaman rumah, kartu kredit dll, berasal dari suku bunga dasar ini. Suku bunga bank sentral adalah suku bunga yang dibebankan kepada bank komersial yang ingin meminjam uang dari bank sentral pada basis overnight.

Efek dari suku bunga bank sentral ini digambarkan di bawah ini dengan bank komersial mengenakan suku bunga yang lebih tinggi kepada individu daripada suku bunga yang dapat mereka per oleh dengan bank sentral.

Bank komersial perlu meminjam dana dari bank sentral guna mengikuti bentuk perbankan modern yang disebut Fractional Reserve Banking. Bank menerima simpanan dan memberikan pinjaman yang berarti mereka perlu memastikan bahwa ada cukup uang tunai untuk melakukan penarikan harian, sambil meminjamkan sisa uang deposan ke bisnis dan investor lain yang membutuhkan uang tunai. Bank menghasilkan pendapatan melalui proses ini dengan mengenakan suku bunga yang lebih tinggi pada pinjaman sambil membayar suku bunga yang lebih rendah kepada deposan.

Bank sentral akan menentukan persentase spesifik dari semua dana deposan (cadangan) yang harus disisihkan oleh bank, dan jika bank gagal, ia dapat meminjam dari bank sentral dengan suku bunga semalam, yang didasarkan pada suku bunga bank sentral tahunan.

Trader forex memantau berbagai suku bunga bank sentral dengan cermat karena suku bunga tersebut memiliki pengaruh signifikan terhadap pasar forex. Institusi dan investor cenderung mengikuti imbal hasil (suku bunga) dan oleh karena itu, perubahan suku bunga ini akan mengakibatkan trader menyalurkan investasi ke negara-negara dengan suku bunga lebih tinggi.

Bagaimana Bank Sentral Memengaruhi Pasar Forex

Para trader kerap mencerna bahasa yang digunakan oleh ketua bank sentral untuk mencari petunjuk apakah bank sentral kemungkinan akan menaikkan atau menurunkan suku bunga. Bahasa yang ditafsirkan apakah menunjukkan kenaikan / penurunan suku bunga atau yang disebut sebagai Hawkish / Dovish. Petunjuk halus ini disebut sebagai “panduan ke depan” dan berpotensi untuk menggerakkan pasar forex.

Para trader yang yakin bank sentral akan memulai siklus kenaikan suku bunga akan melakukan posisi panjang terhadap mata uang terkait, sementara yang mengantisipasi sikap dovish dari bank sentral akan berusaha mempertahankan posisi short.

Pergerakan suku bunga bank sentral memberi trader peluang untuk bertransaksi berdasarkan perbedaan suku bunga antara mata uang dua negara melalui ‘carry trade’. Trader dengan strategi ini ingin menerima suku bunga overnight untuk menransaksikan mata uang dengan imbal hasil tinggi terhadap mata uang dengan imbal hasil rendah.